极光发布2023移动互联网母婴亲子行业研究报告

5月17日消息,极光数据日前发布《2023移动互联网母婴亲子行业研究报告》(以下简称报告),报告显示,移动母婴亲子行业整体保持平稳向好态势,近一年月活跃用户稳定保持在2800万以上,维持较高水平;覆盖渗透率维持在5%左右,整体保持平稳。

报告称,母婴亲子行业中,市场竞争格局已稳定,梯队分化明显,亲宝宝市场覆盖率及用户规模呈压倒性优势,2月亲宝宝在女性亲子行业的渗透率达16.6%,47.1%的母婴亲子行业用户仅安装亲宝宝,位居行业第一。

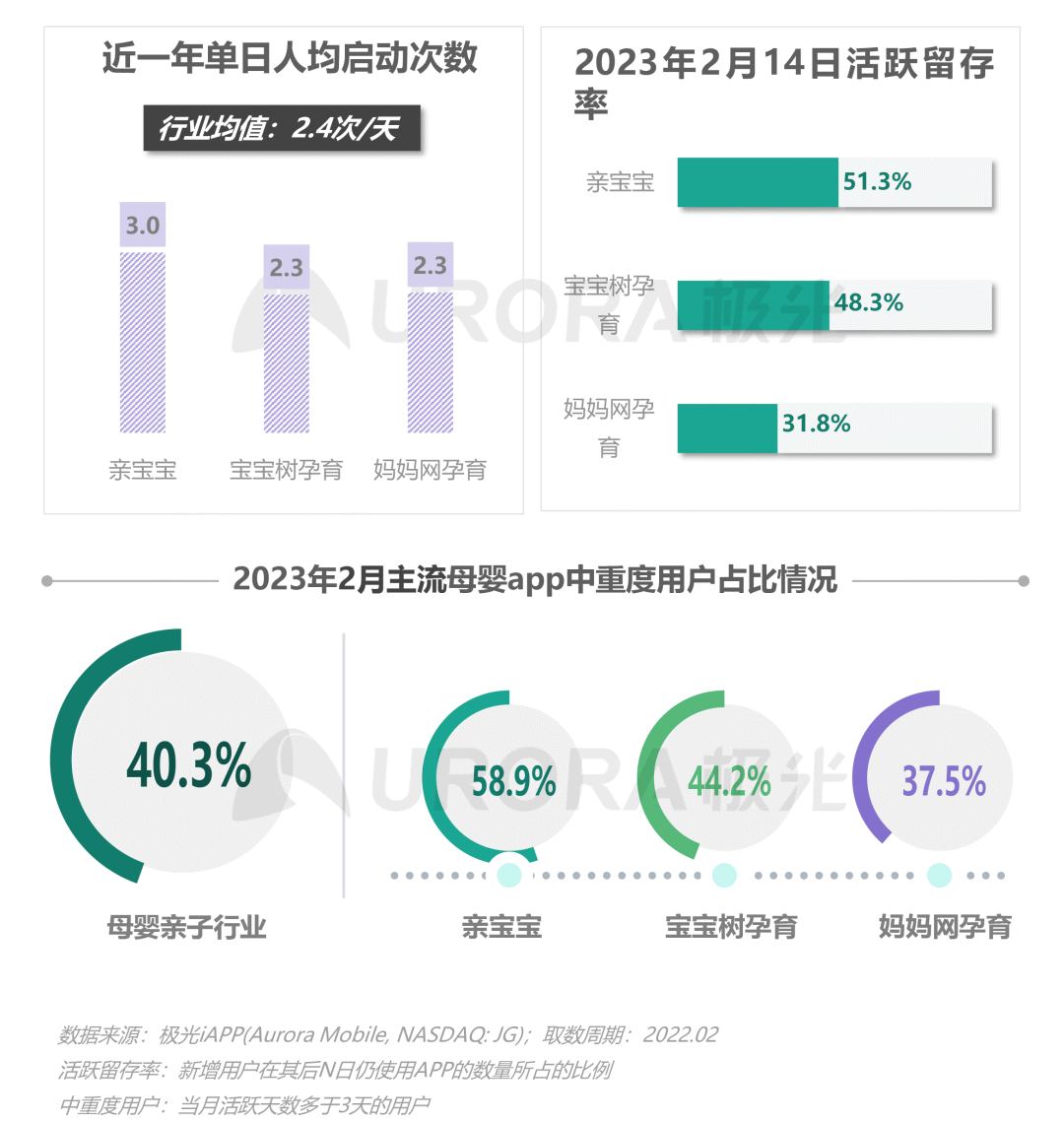

亲宝宝用户粘性表现出色,单日人均启动次数约3.0次,高于行业均值25%;十四天活跃留存居于行业前列,中度及重度用户占比约58.9%,远超于行业平均水平40.3%,存量用户运营优势明显。

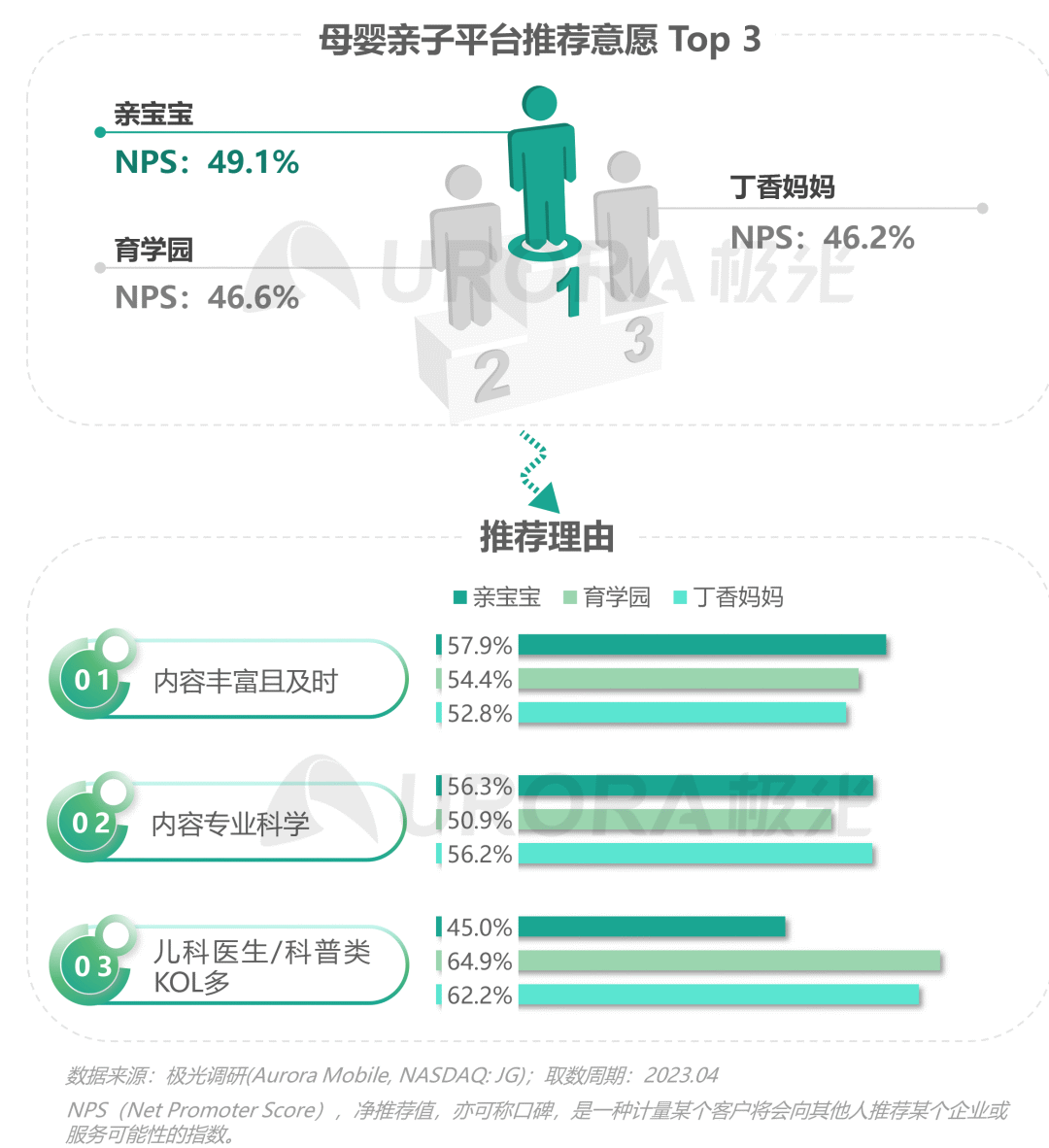

亲宝宝用户忠诚度领跑母垂APP,NPS(净推荐值)为49.1%,相较于整个移动互联网母婴行业,亲宝宝用户年轻化和受教育程度较高,更愿意在育儿上投入更多时间与金钱,同时亲宝宝用户再生育意愿更高,且对广告的接受意愿高于行业水平,对广告信息态度更积极。

母婴亲子行业概览

移动互联网母婴亲子行业定义

- 本报告定义的母婴亲子行业是指以客户端应用的形式为备孕、孕期父母及0-6岁婴幼儿家庭提供宝宝成长记录、育儿分享与交流、育儿资讯及育儿解决方案等的综合育儿类和母婴社区类平台

- 广泛的母婴亲子行业包含母婴亲子行业、母婴电商行业及泛母婴行业;本报告主要聚焦于以综合育儿和母婴社区为主的母婴亲子行业,但为全面研究母婴亲子行业的发展趋势,在报告第三、第四部分会将母婴电商行业与泛母婴行业平台纳入进行对比分析,对移动互联网母婴亲子行业的用户需求及行为态度深入探讨

移动母婴亲子行业发展背景

政策利好、孕育观念升级、技术提升助推移动母婴行业创新发展

- 近年来国家及各省推出一系列举措解决生育率低、老龄化等问题,婴幼儿数量整体仍保持较大规模,人群刚需依然存在

- 消费升级的背景下,Z世代成孕育人群主力军,孕育观念升级,愿意为高品质产品与服务买单;同时人工智能、云技术的发展与提升使母婴行业得到有力的技术基础建设,母婴赛道仍保持强势的成长能力

移动母婴亲子行业市场概况

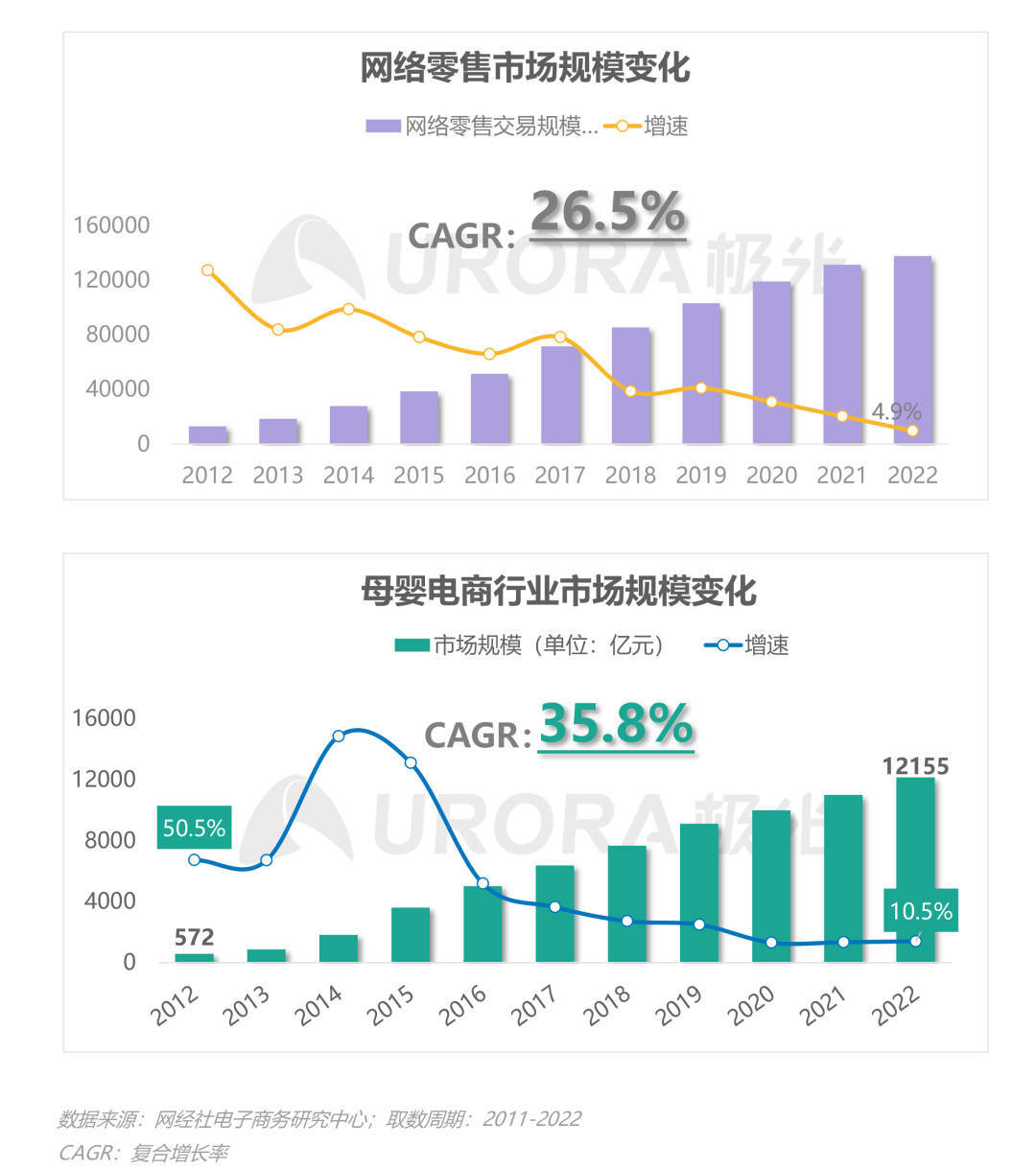

线上母婴市场跻身万亿规模,保持稳中有增

- 在积极生育政策与较大人口基数的带动下,叠加线上直播风口,我国移动互联网母婴行业乘势而上,2022年市场规模达12155亿元,近十年复合增长率(35.8%)远超网络零售市场(26.5%)

移动母婴亲子行业市场概况

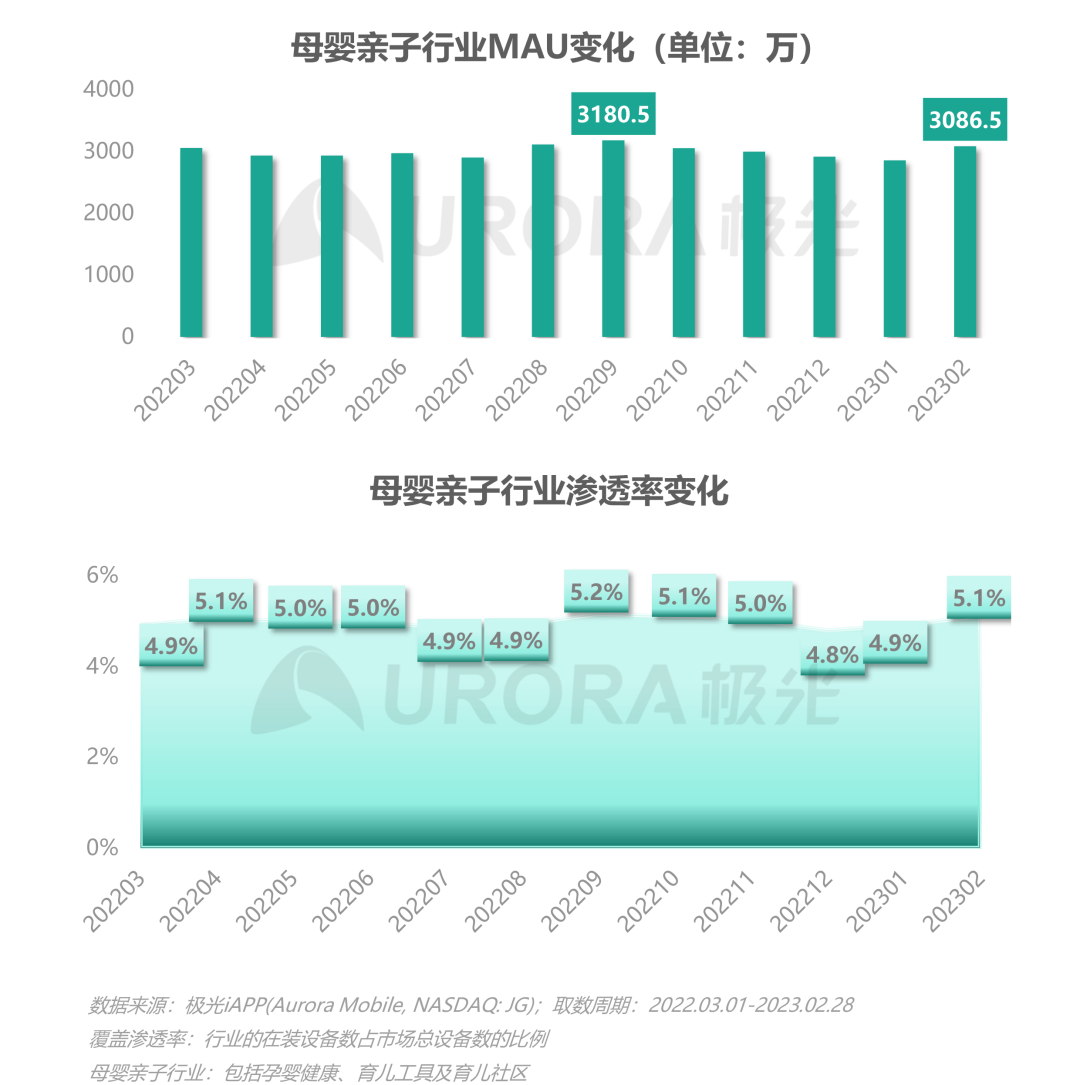

母婴亲子用户规模整体保持平稳向好态势,渗透率维持在5%左右

- 母婴市场正从风口期迈向成熟期,行业的用户规模渐趋稳定;近一年母婴亲子行业的月活跃用户稳定保持在2800万以上,维持较高水平

- 近一年移动母婴亲子行业用户覆盖渗透率维持在5%左右,去年九月份达到峰值5.2%,之后小幅波动但整体表现平稳

当代父母育儿理念

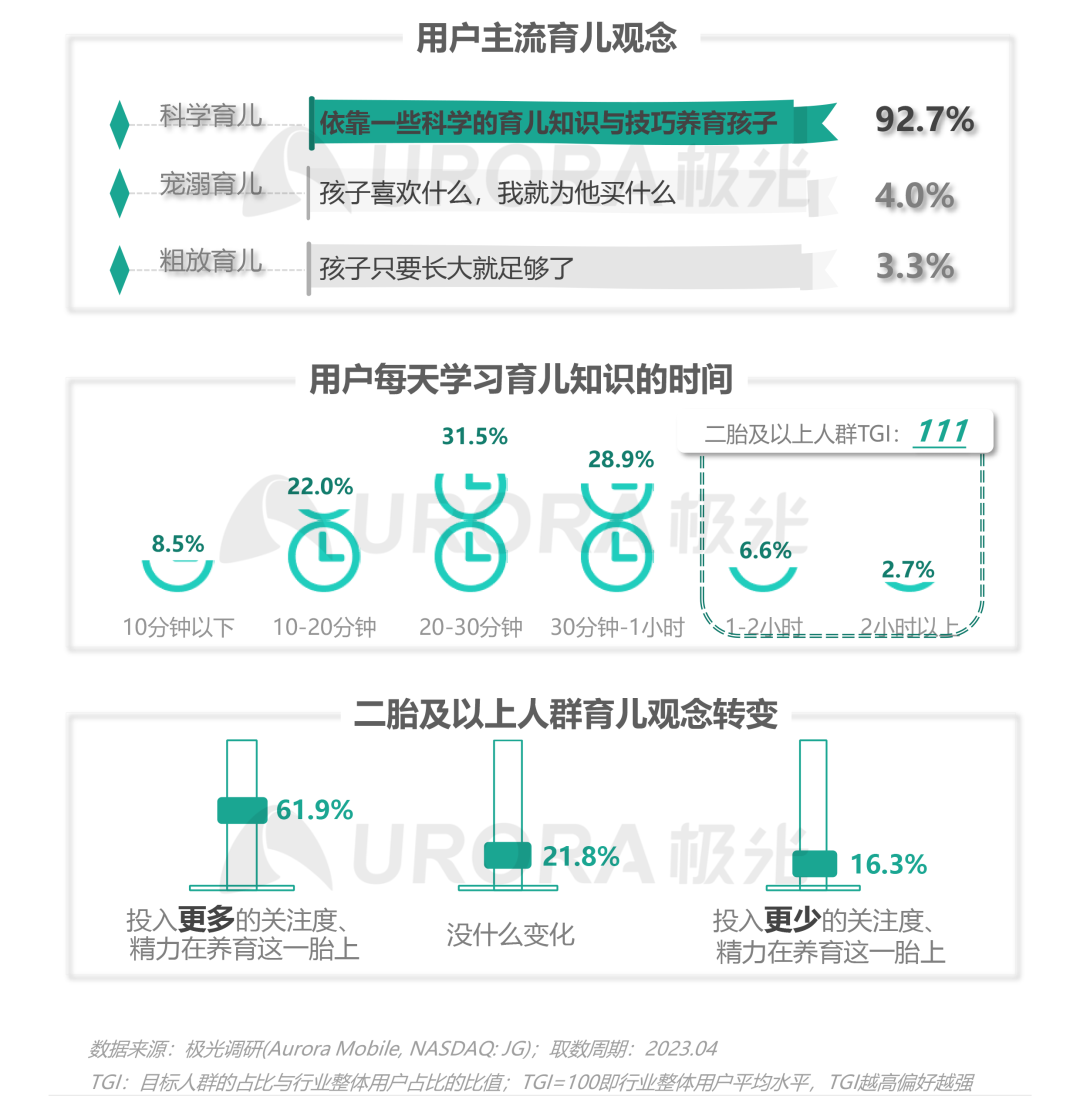

“粗放式养大养活”到“细致化养精养好”,育儿理念持续升级

- 近七成用户每天学习育儿知识超20分钟,越来越多的育儿人群愿意学习更专业、科学的育儿知识和技巧,对婴幼儿的身心发育等有着更严格、更多面的需求

- “一胎照书养,二胎照猪养”已不适用于当下的科学育儿观念,二胎及以上人群愿意投入比上一胎更多的时间与精力养育这一胎

移动母婴亲子行业竞争格局

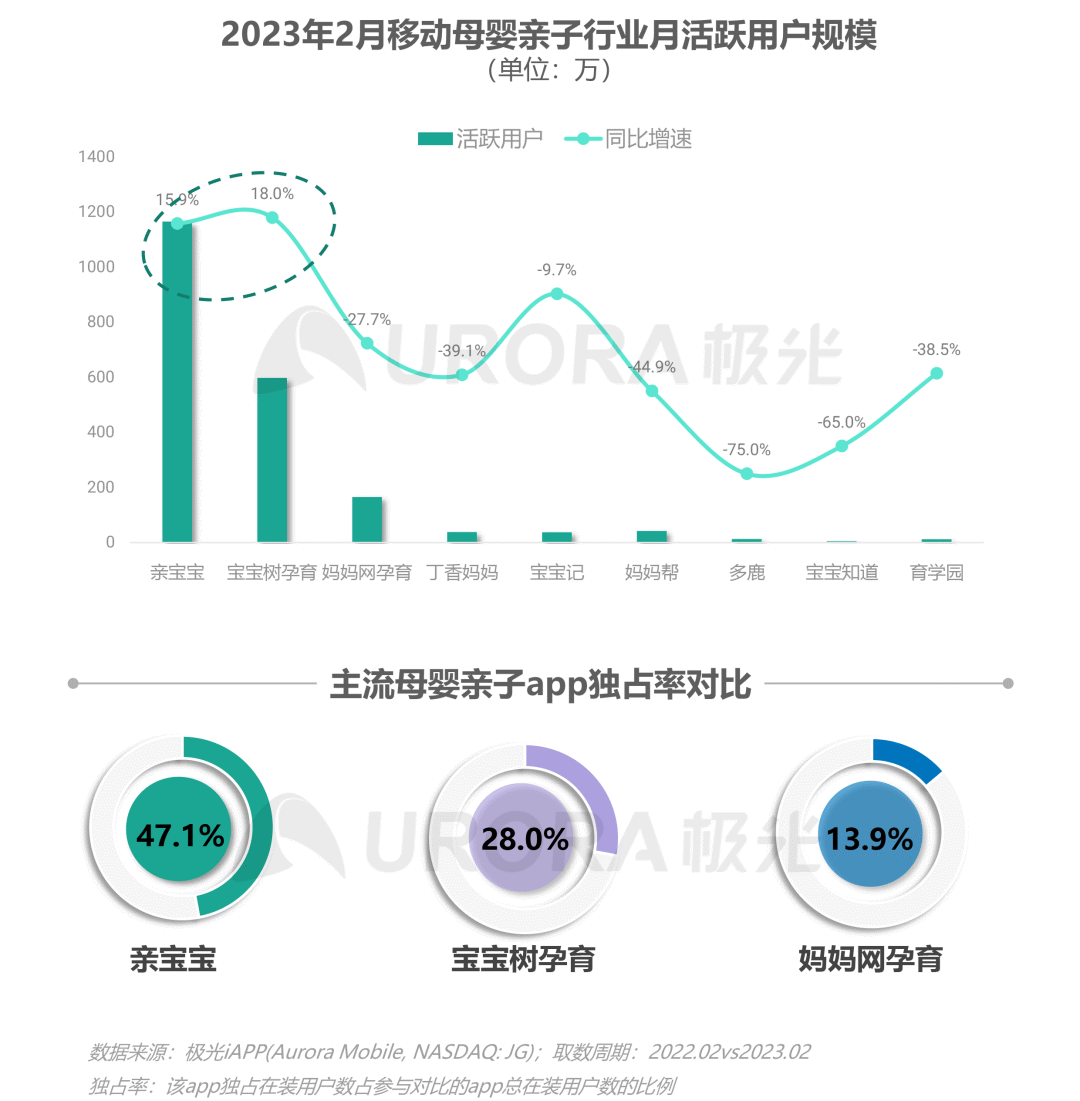

行业格局稳定,头部平台用户体量仍呈增长态势,梯队分化显著

- 亲宝宝连续两年覆盖孕育用户最广,且近一年渗透率上升2.1%,用户体量仍呈现增长态势

- 宝宝树孕育与妈妈网孕育凭借先发优势,分别位列第二、三名,且市场渗透率仍处于增长阶段,头部平台与中长尾已

母婴亲子app活跃用户排名

亲宝宝用户规模及独占率呈压倒性优势,活跃用户持续攀升

- 亲宝宝MAU大幅领先,迈入千万用户规模,其次为宝宝树;除亲宝宝与宝宝树用户规模仍存在明显增长势头外,腰尾部app用户规模呈下降趋势,平台梯队分化显著;

- 47.1%的母婴亲子行业用户仅安装亲宝宝,其产品力较为稳固

主流母婴亲子app用户粘性

亲宝宝存量用户运营优势明显,用户粘性居行业前列

- 亲宝宝单日人均启动次数与14天活跃留存率均居行业前列,维持行业内体量最大的用户规模的同时,在把握用户需求、让用户产生依赖增强忠诚度的能力上也明显优于竞争对手;

- 亲宝宝中重度用户占比远超行业平均水平;中重度用户是母婴亲子类app的核心用户,有更高意愿变成购买用户

主流母婴亲子app推荐意愿

内容专业与科学是母婴平台能否获得强用户口碑的核心因素

- 亲宝宝NPS值为49.1%,用户满意度及忠诚度领跑母垂app,流量价值凸显;其次为育学园及丁香妈妈

- 内容丰富及时、专业科学与儿科医生/科普类KOL多是母婴亲子平台获得用户认可的核心因素;亲宝宝在内容的丰富及时与专业科学两个方面均最受用户肯定

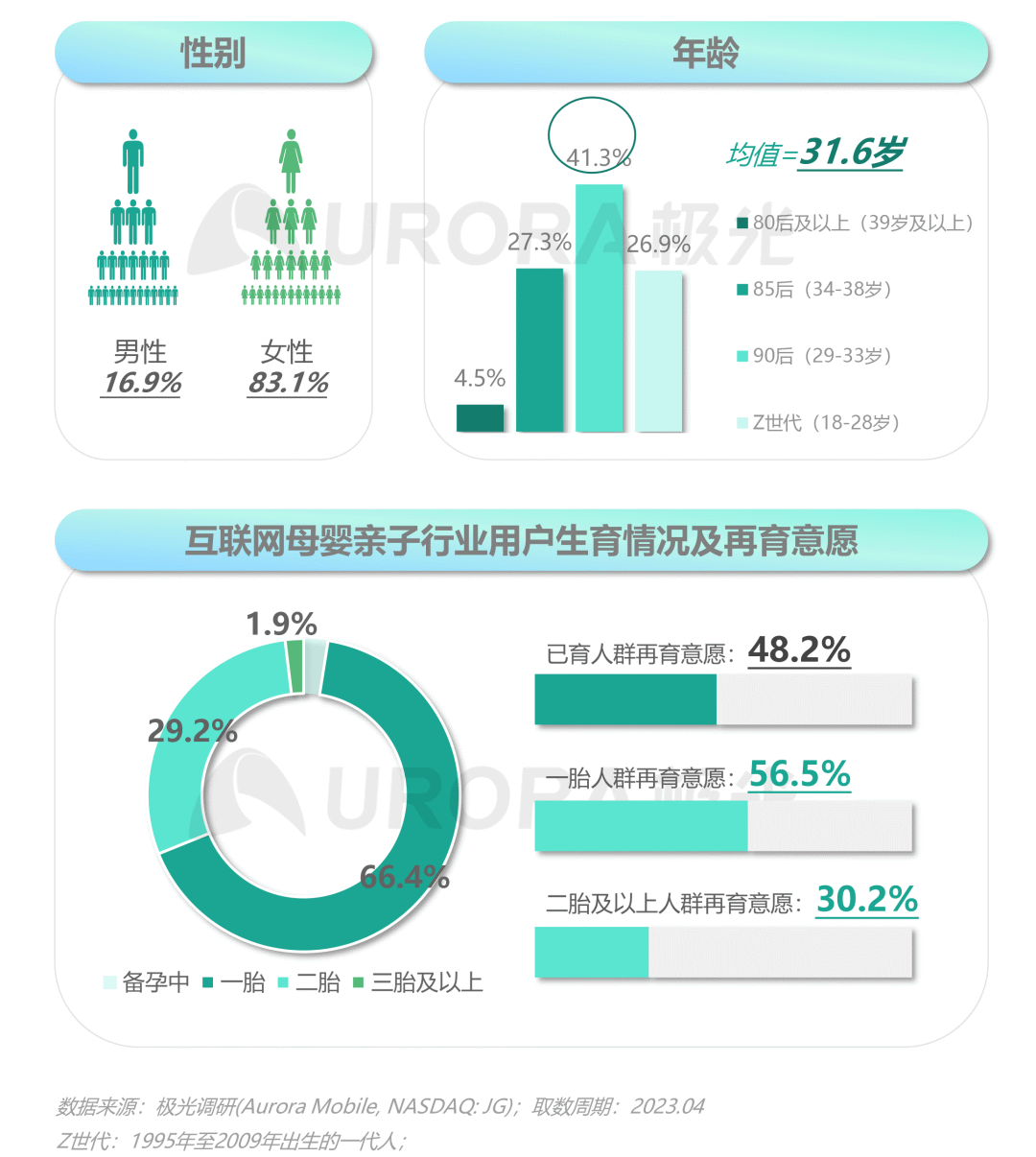

互联网母婴亲子行业用户整体画像

Z世代妈妈大踏步迈进生育大军,一胎再生育意愿家庭占比超五成

- 用户平均年龄为31.6岁,年轻女性为母婴人群主力军

- 互联网母婴亲子行业用户中,已育人群中有48.2%的家庭目前有再生育意愿,其中一胎人群再生意愿超半数,或为母婴市场的发展注入新的需求与活力

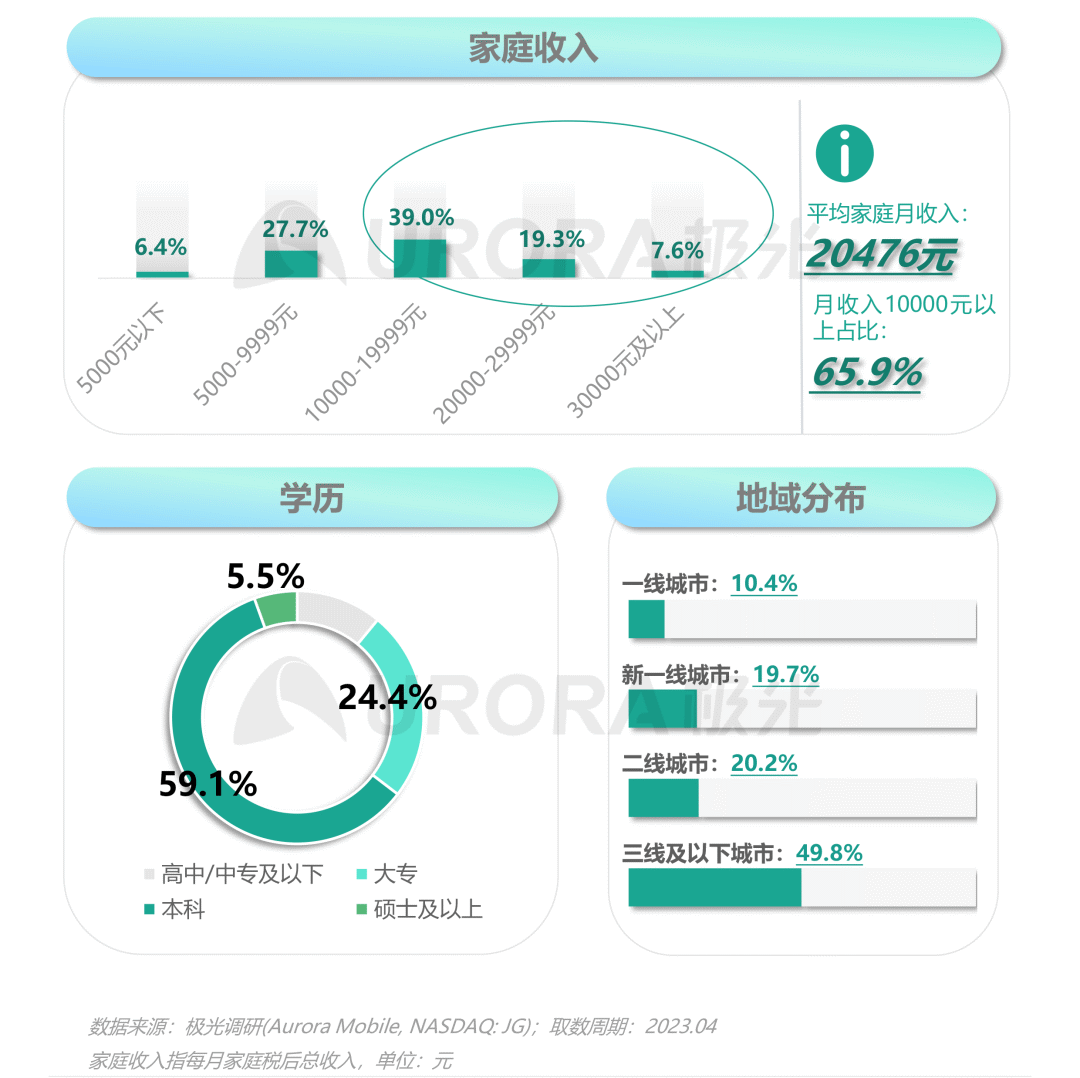

互联网母婴亲子行业用户整体画像

超六成用户家庭收入超万元,本科率超60%,下沉城市用户或成增量

- 用户收入以中等水平为主,家庭每月税后收入为10000-20000元的占比最高,收入10000元以上的家庭占比超六成

- 普遍受教育程度较高,本科率超60%

- 下沉城市用户接近50%,或成为母婴市场新增量人群

用户内容偏好

用户内容需求广泛,全阶段最关注宝宝身心健康及教育

- 孩子生理健康/心理健康/智力培养/亲子关系/生活习惯养成等是全阶段母婴群体重点持续浏览的内容,宝宝的身心健康以及教育需求旺盛

- 用户的内容需求广泛,除上述核心内容外,用户对备孕知识、孕期保健等内容也存在不同程度的关注,学习前置到备孕/怀孕阶段

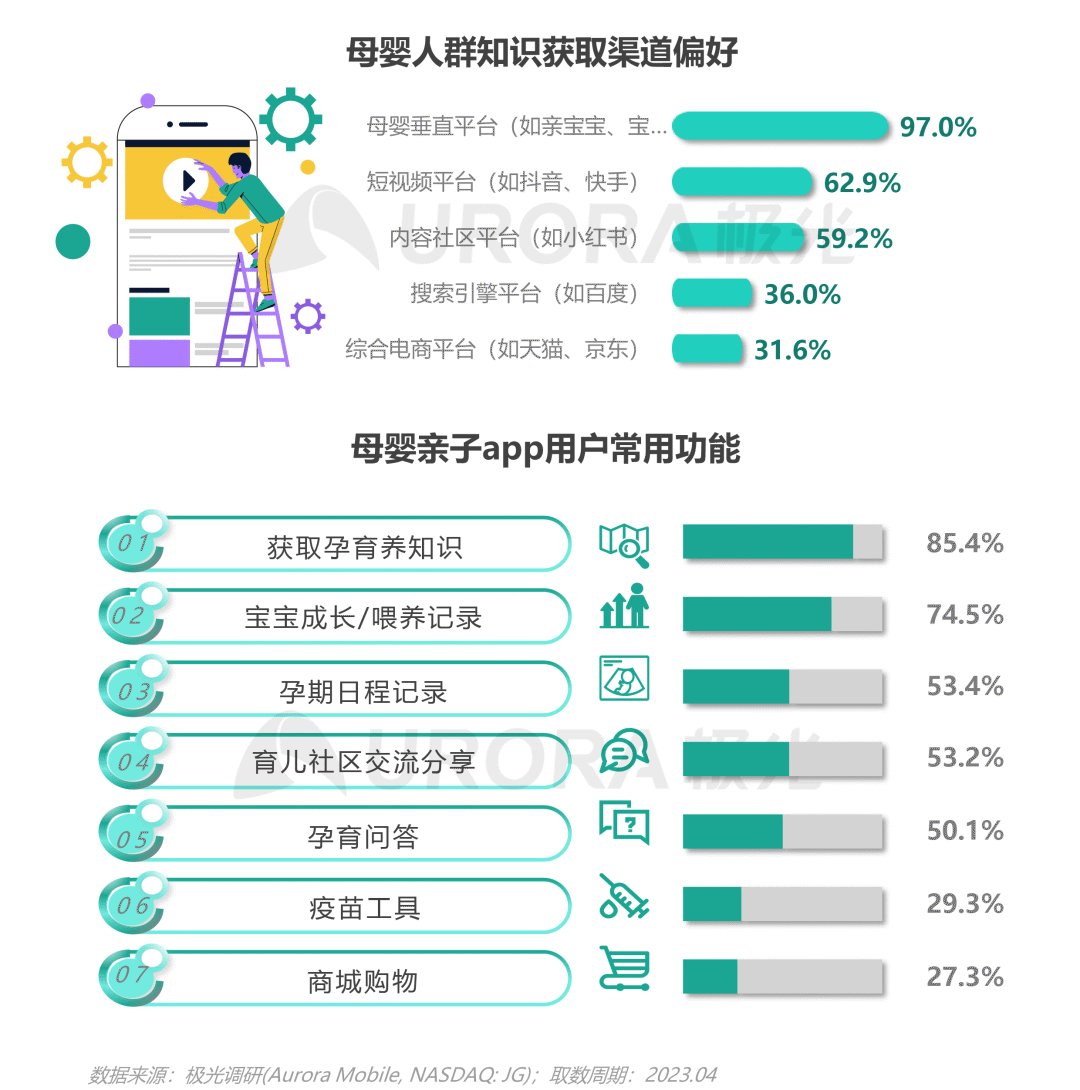

用户知识获取渠道偏好

母垂app是用户孕育周期内获取知识的首要渠道

- 97.0%的母婴人群选择通过母婴app学习孕育知识,是母婴用户孕育周期内获取知识的首要渠道

- 孕育养知识获取成为用户日常使用最多的功能,用户乐于主动搜索或被动接收孕育知识

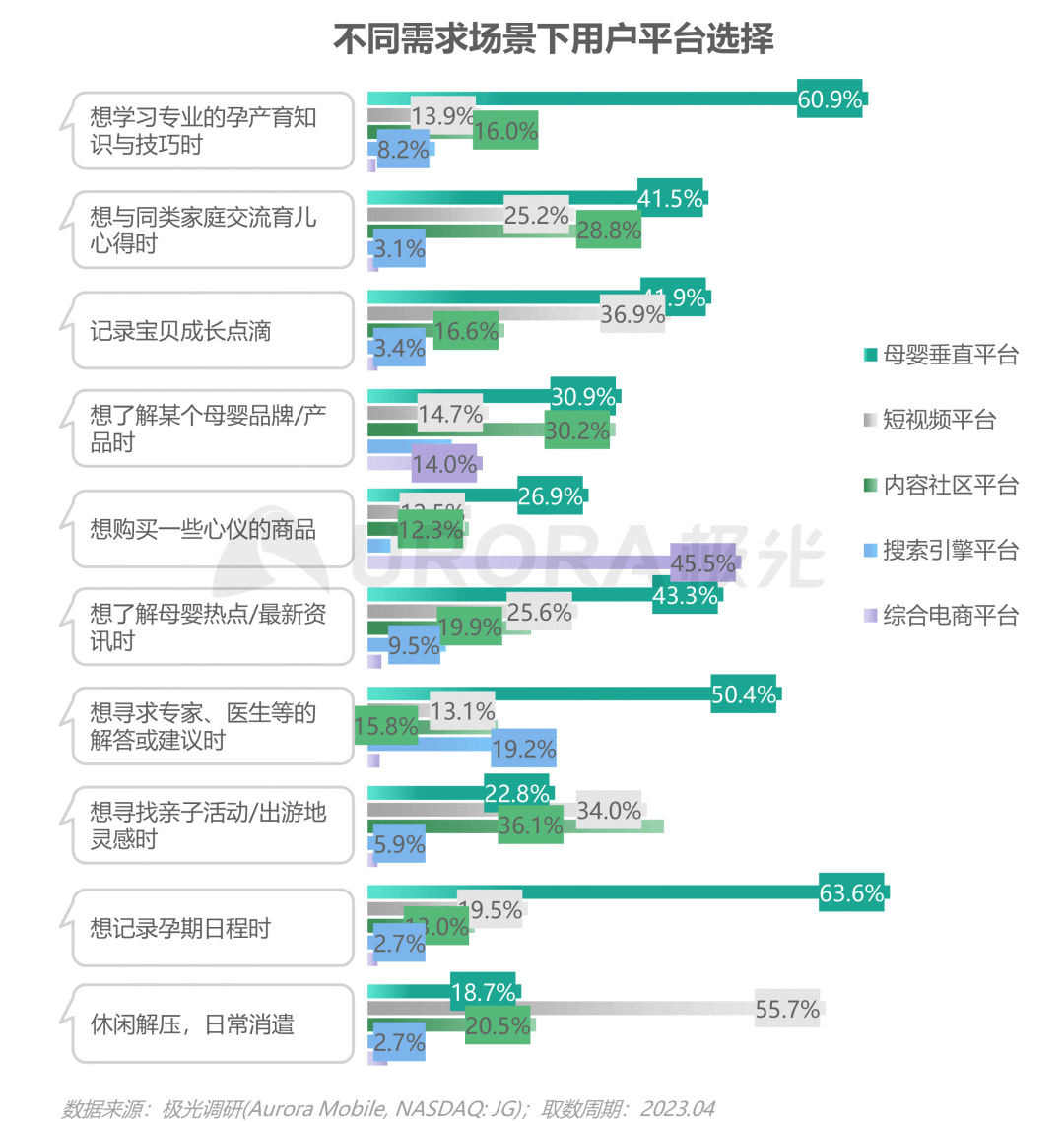

用户场景偏好

各平台差异化匹配用户需求场景,母垂app全面触达用户母婴心智

- 用户需求场景丰富,母垂app主要用于学习专业知识、交流育儿经及记录宝贝成长/孕期点滴;短视频平台主要解决用户休闲解压的诉求;而内容社区平台更多满足消费者的种草需求;

- 母垂app是大多数场景下用户的第一选择,其内容深入母婴细分场景,充分满足用户需求,全面触达用户母婴心智

用户使用反馈及认知

母婴垂直平台凭借其内容的全面性与专业性取得用户信赖

- 母婴垂直平台是各类型平台中育儿知识信任度最高的平台,其次为内容社区平台;

- 66.0%的用户表示母婴平台上的内容更加全面、专业与科学,“干货”满满的母婴内容助力母垂平台稳固用户心智

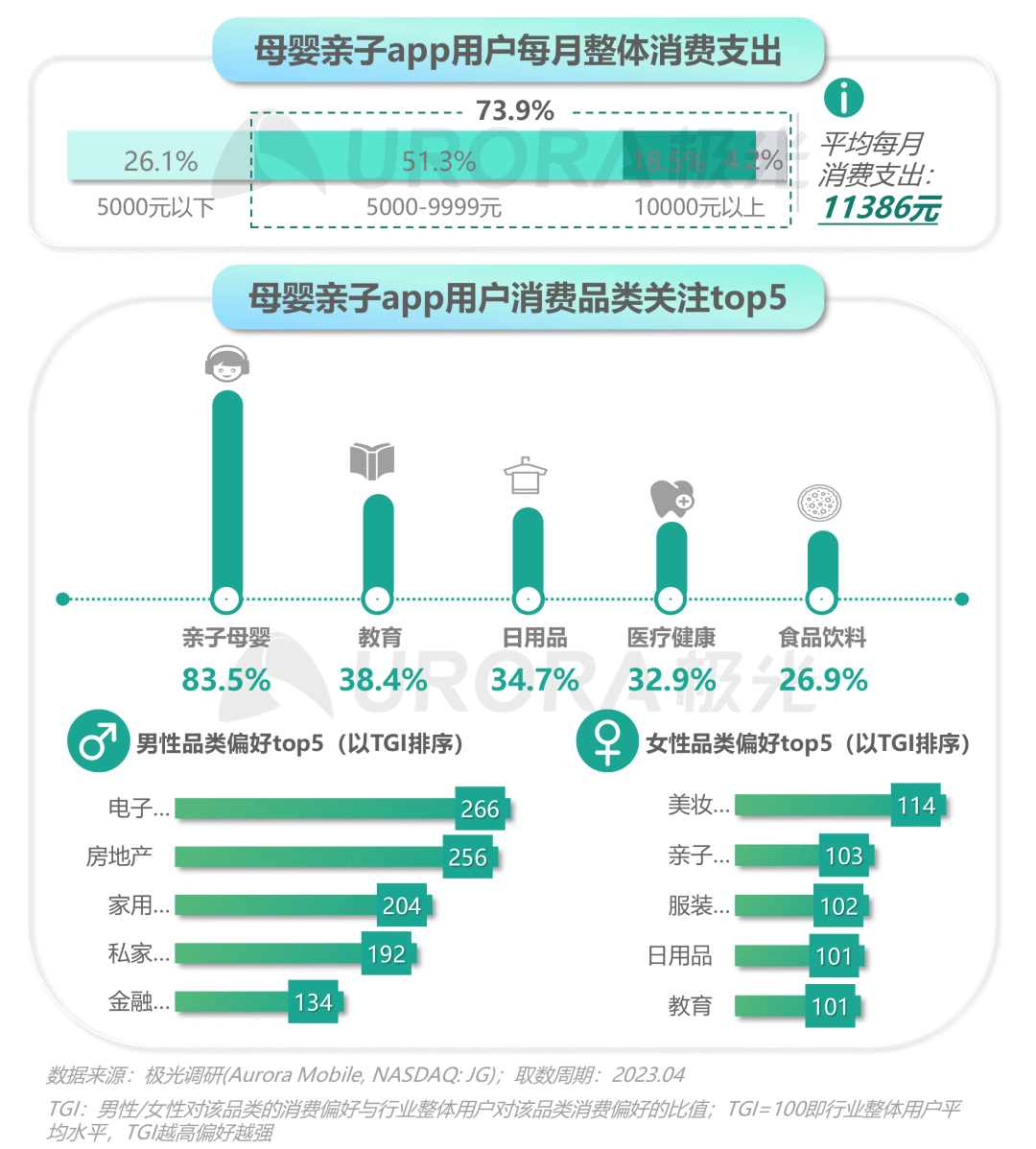

整体消费行为

除母婴产品外,用户对教育、快消、医疗健康等刚需品类/服务感兴趣

- 73.9%的家庭每月消费支出超5000元,平均每月消费支出约11386元

- 用户最关注亲子母婴/教育/日用品/医疗健康/食品等刚需属性品类;其中女性用户对美妆护肤、亲子母婴与服装鞋履更为关注,而男性用户对3C数码、房地产、汽车、金融服务等家庭大件的消费更感兴趣

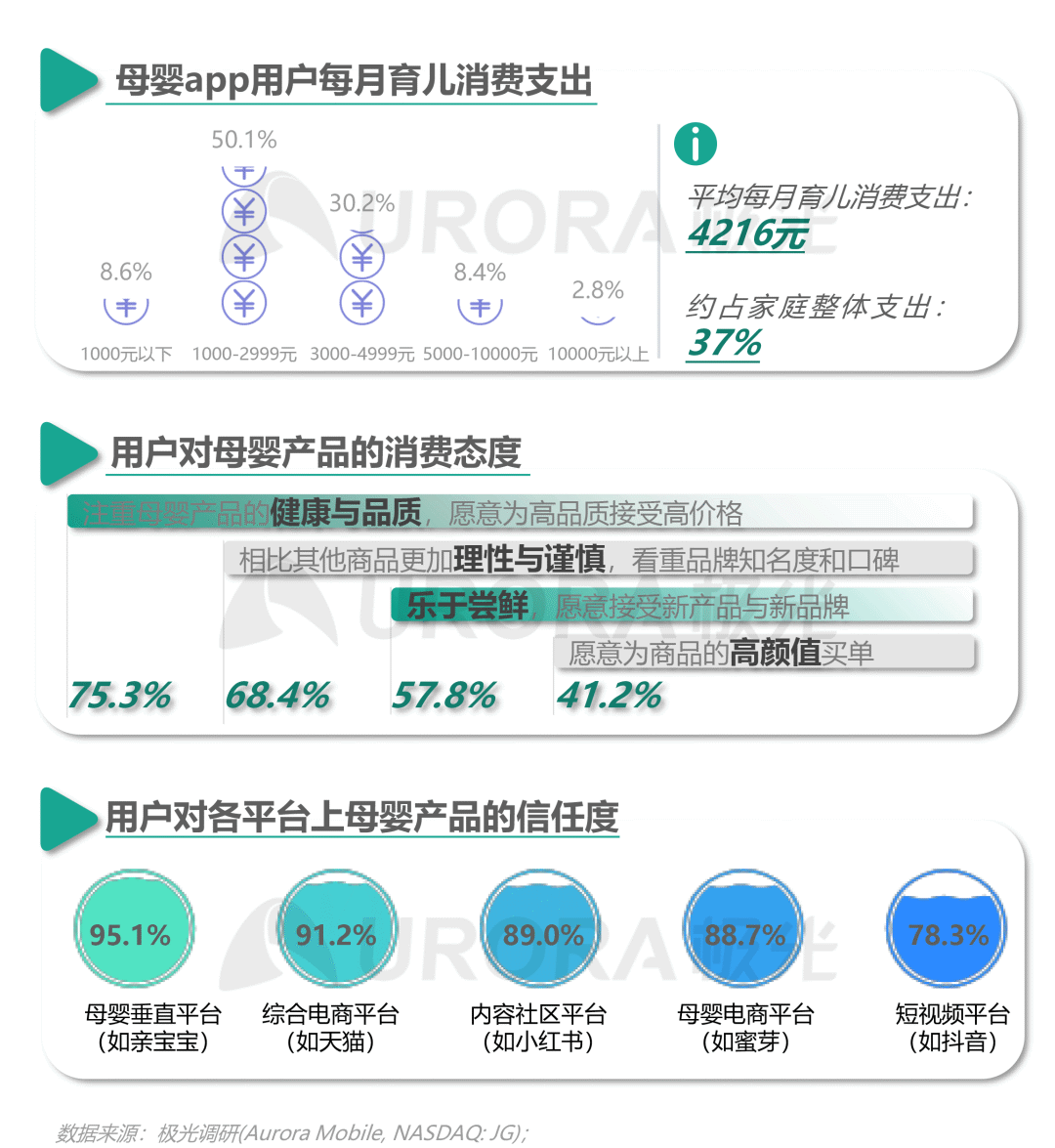

育儿消费行为

品质为王、理性消费、敢于尝鲜等新消费观将为母婴市场注入新活力

- 母婴市场随着主力人群更迭呈现出新的消费特点:品质与健康为用户核心诉求,其次用户偏好知名度高的品牌,哪怕存在品牌溢价;用户乐于尝鲜与追求颜值,新的母婴营销方式也将随之创新

- 除了在育儿知识上拥有高信任度,母婴用户对母垂平台产品的信任度同样高达95.1%,其次为综合电商

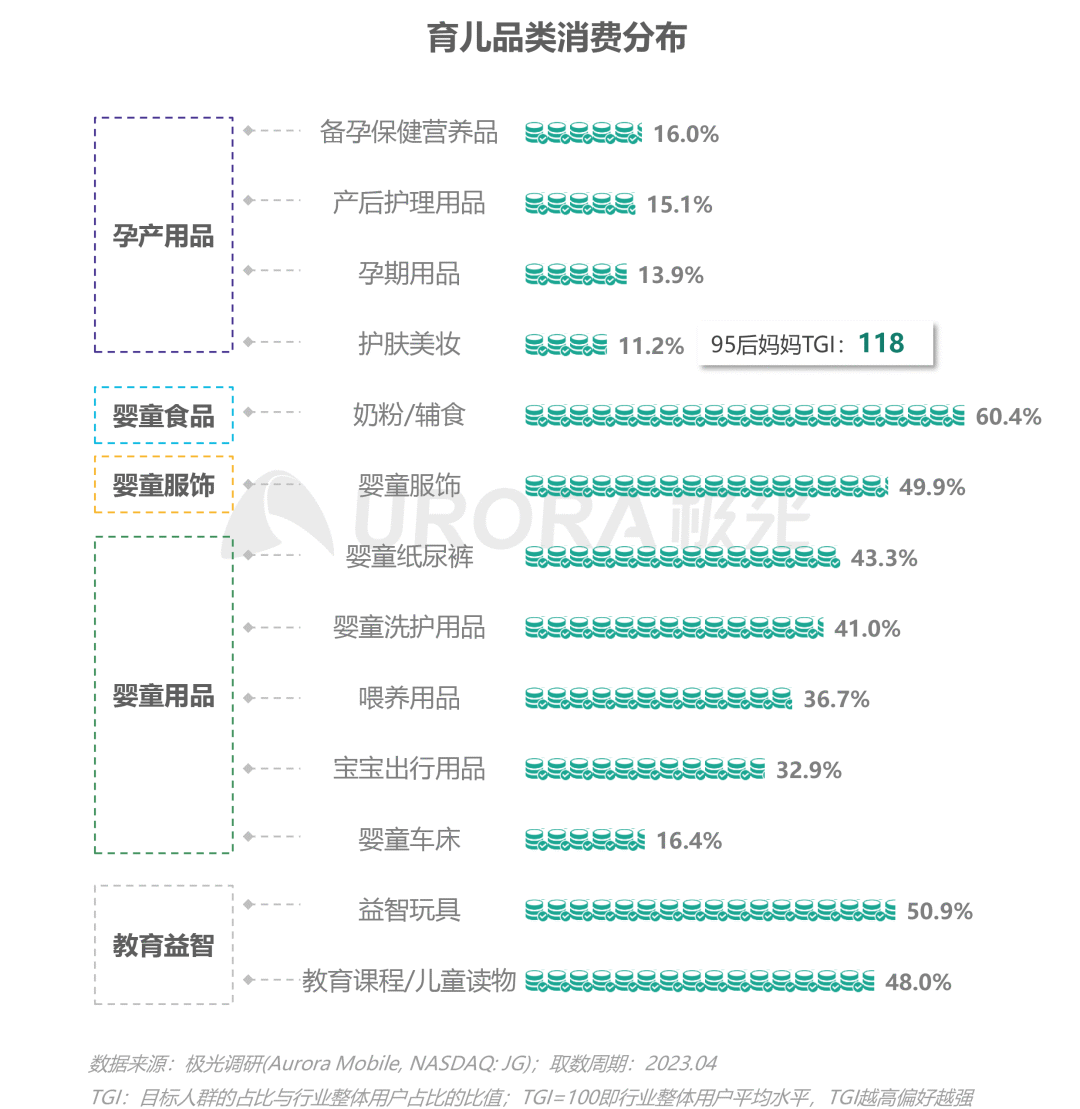

食/衣/用为主力消费品类,教育益智类需求旺盛

- 婴童食/用/衣等刚需品类居用户育儿消费支出前列,其次为教育益智类,家长对孩子的投入不仅局限于产品购买,教育相关需求同样旺盛

- 相比所有妈妈,95后妈妈更关注孕妇护肤美妆

用户广告偏好

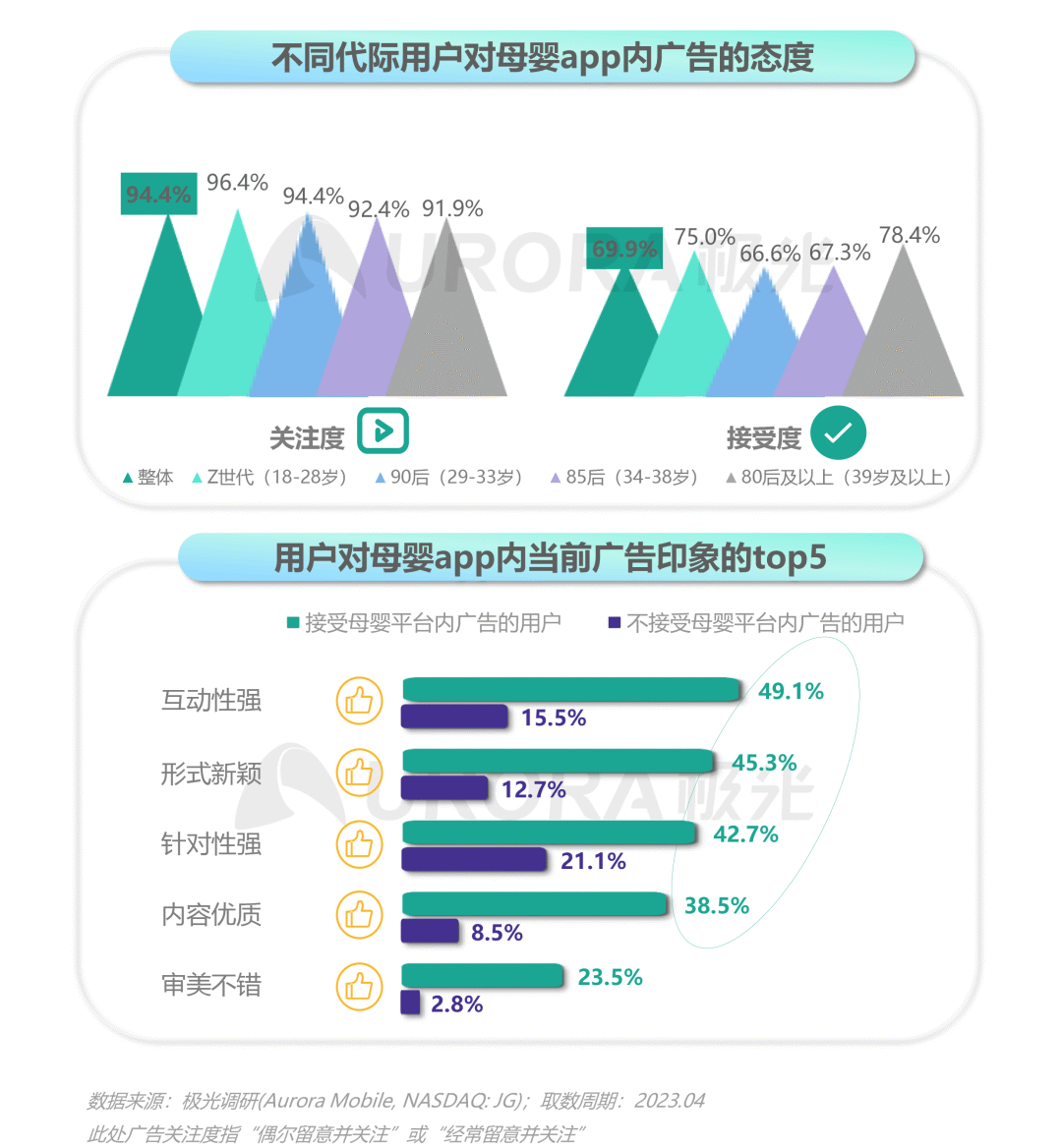

Z世代群体对广告关注度领先,强互动性广告更吸引用户

- Z世代母婴人群相对来说对母婴APP内广告的关注度更高

- 愿意接受广告的用户青睐于沉浸体验与精准解决自身消费需求的广告;同时内容与形式兼具创意的广告会提升用户对广告的好感与触发行为

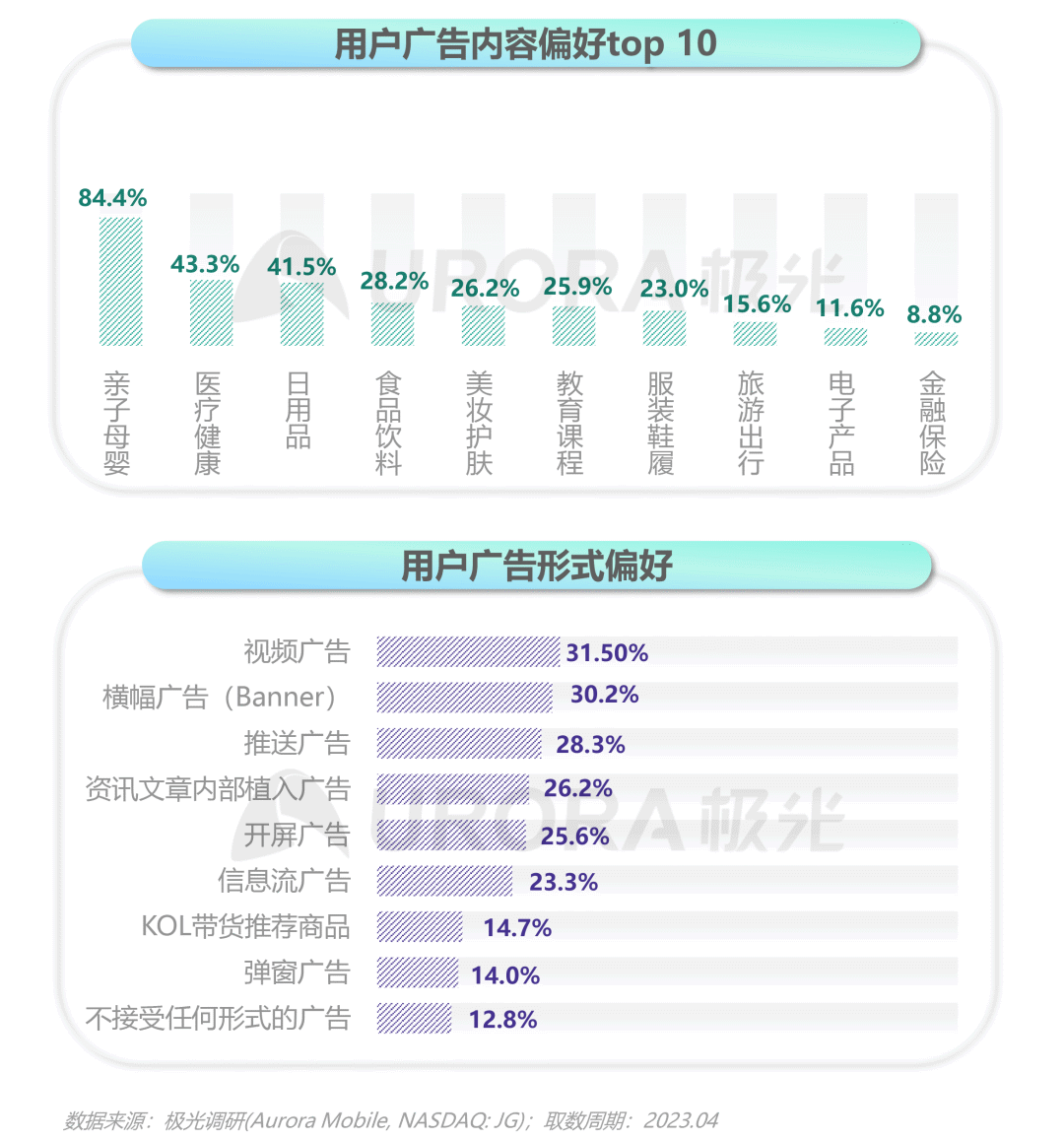

用户关注多类商品/服务广告,视频广告为最受欢迎的广告形式

- 母婴用户对多类商品及服务感兴趣,除亲子母婴产品/服务外,用户对医疗健康、日用品、食品饮料、美妆护肤、教育课程等泛母婴产品也感兴趣,母婴平台具备多元复合品类营销的潜力

- 视频广告凭借其内容丰富、趣味互动的优势成为母婴app内最受用户欢迎的广告形式

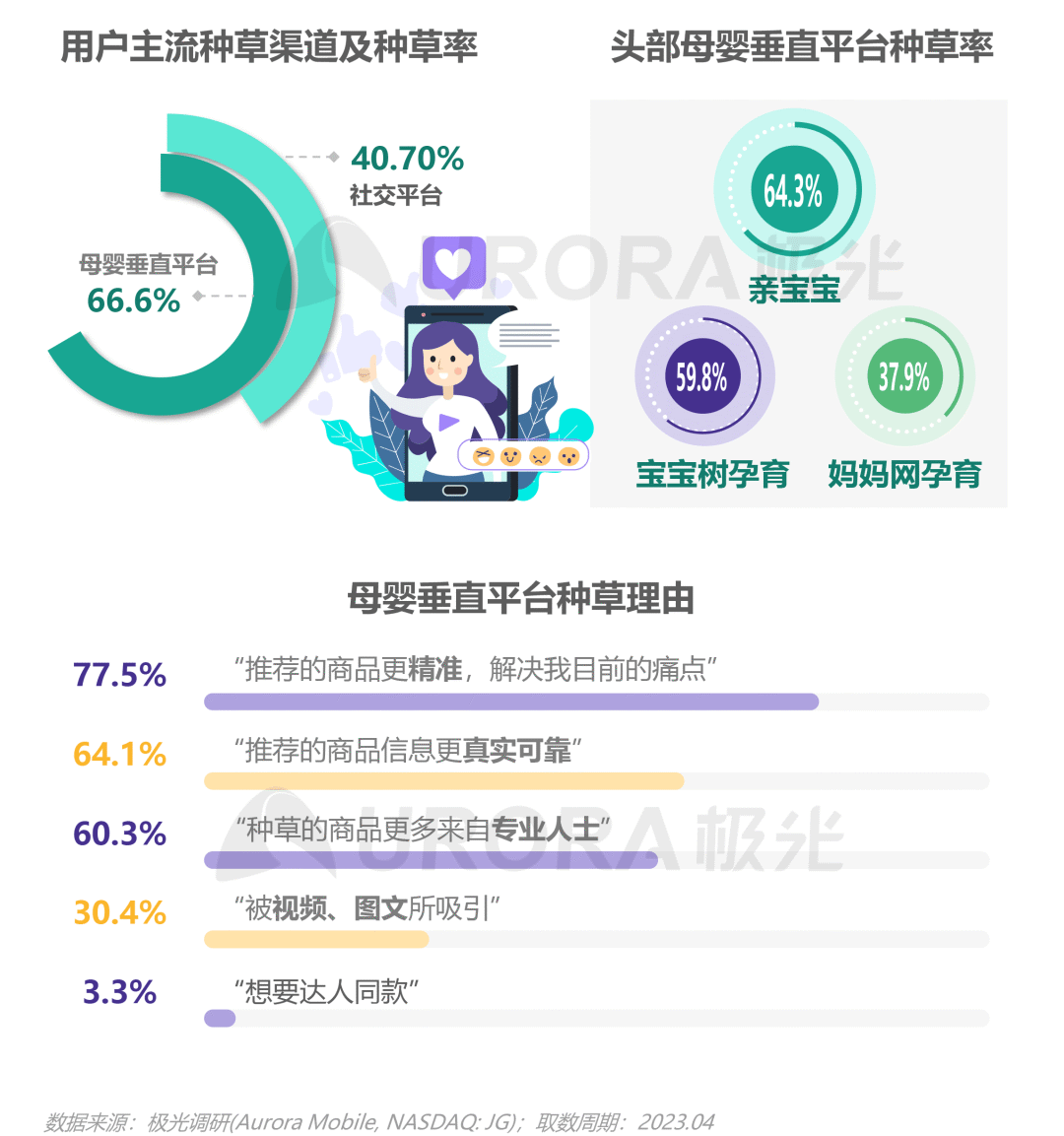

用户种草偏好

母婴APP是用户首要种草渠道,亲宝宝种草力最强,用户价值最高

- 母婴app种草力优于其他渠道,其中亲宝宝种草率最高,专业性与科学性直击用户诉求,实现用户对母婴商品的深度种草,帮助产品/品牌形成有力的市场声量及广泛的认知度与美誉度,促进购买转化

- 精准推荐、真实口碑、强专业度是用户被母婴app种草的主要原因

垂直母婴平台为多元渠道引流,婴童食品最易种草

- 用户被母婴app后种草后,后续主要在综合电商平台购买,其次为线下母婴商超,母婴人群仍注重实体购物体验;新兴渠道私域社群也正逐渐走入母婴人群视野,可见垂直母婴平台作为“消费指南”向各渠道引流,用户消费触点迈向多元化

- 奶粉辅食、纸尿裤、婴幼儿洗护用品是被种草商品排行中的前三名

亲宝宝圈层人群研究

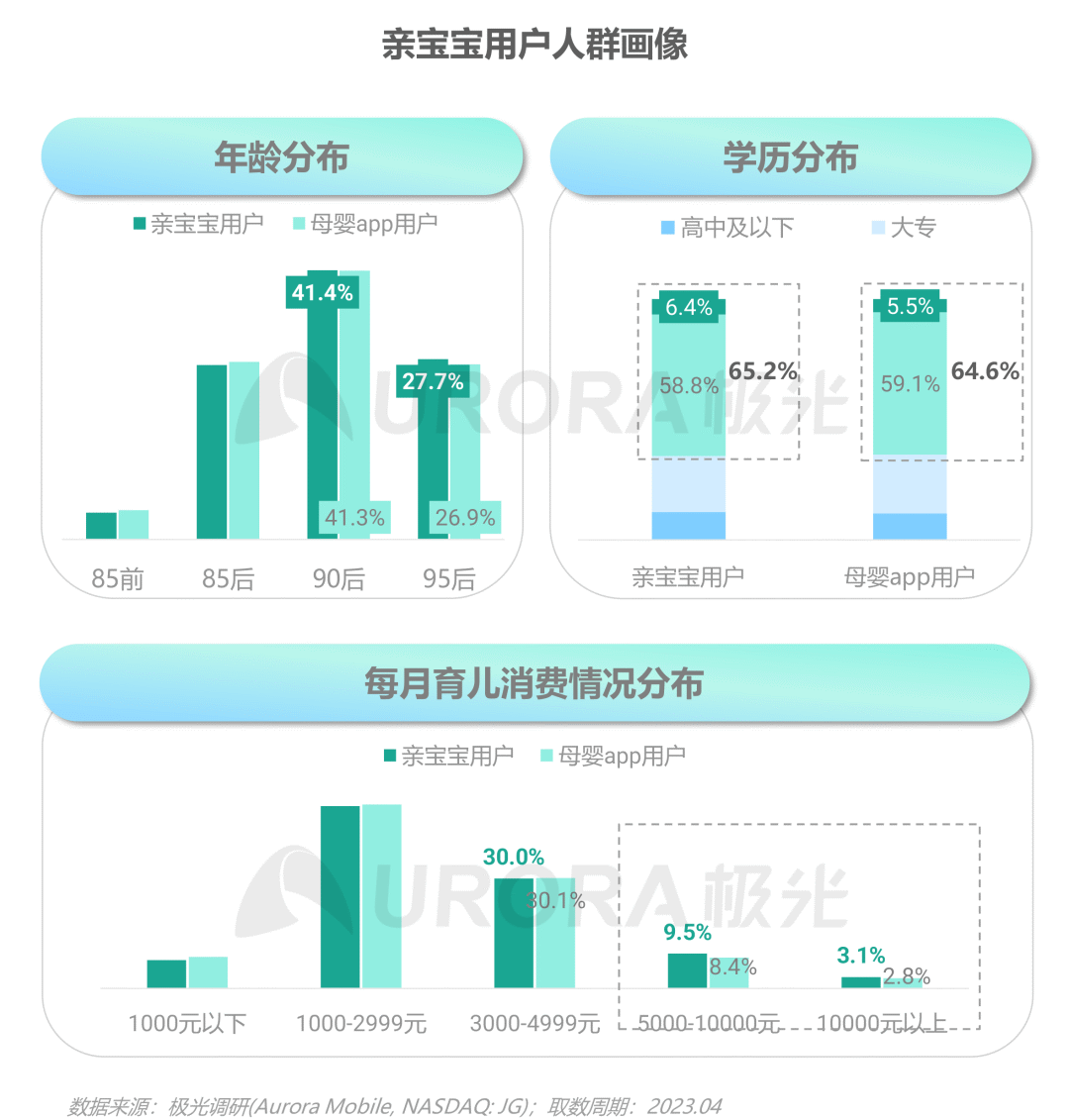

亲宝宝用户年轻化和受教育程度较高,更愿意在育儿上投入更多

- 亲宝宝的用户年轻化程度较高,95后用户占比27.7%;作为成长记录云空间和智能育儿助手,亲宝宝正在融入我国新生代育儿家庭

- 在学历分布上,亲宝宝用户中拥有本科及以上学历的占比65.2%,高于行业平均水平;而在日常育儿消费上,亲宝宝用户投入更多,12.6%用户表示每月的育儿消费在5000元以上,高于行业1.4%

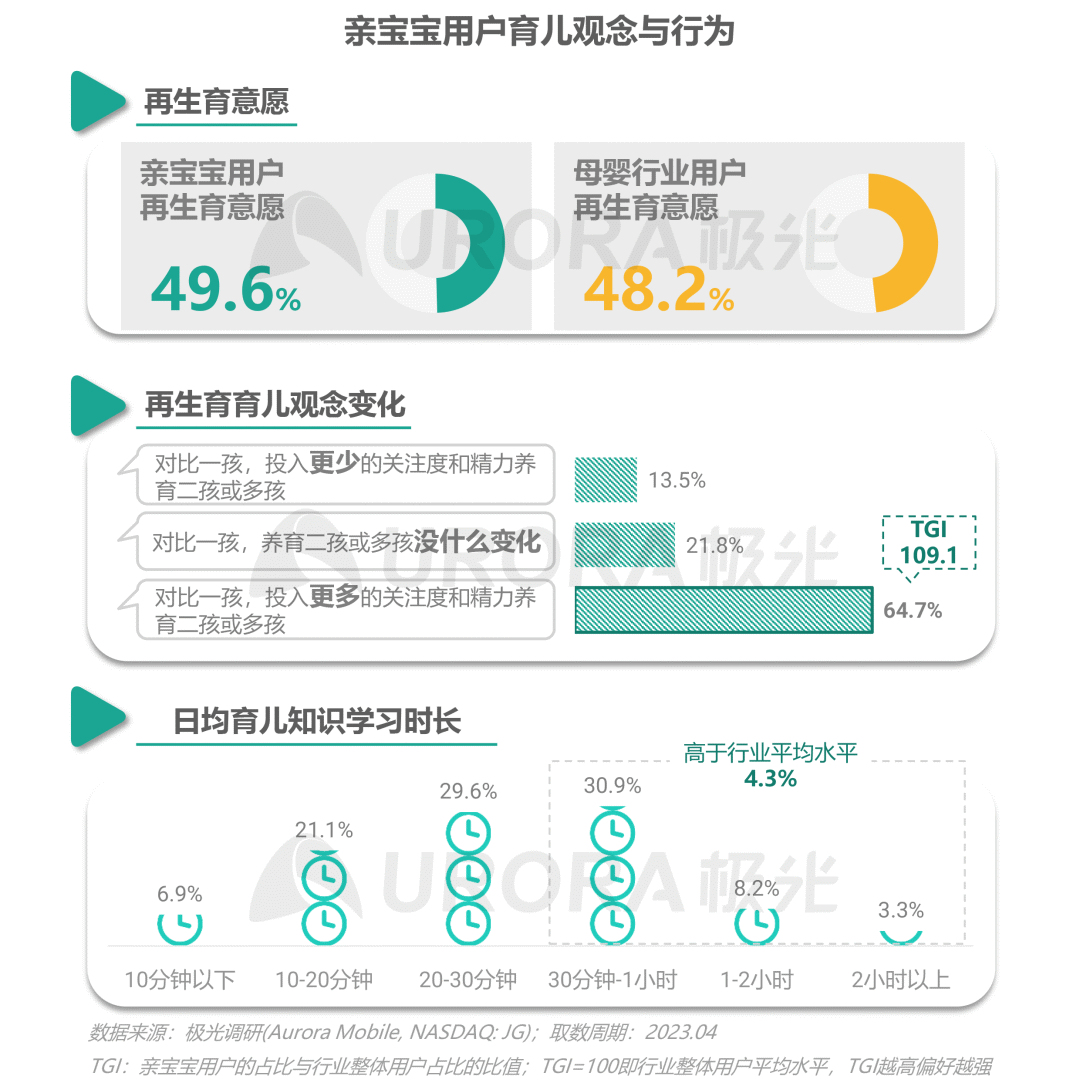

亲宝宝人群愿意花费更长时间学习科学育儿,投入更多精力养育多孩

- 谈及再生育,亲宝宝用户拥有更高的再生育意愿;在养育多孩上,亲宝宝用户倾向于投入更多关注度和精力

- 除了愿意投入更多的精力养育孩子,亲宝宝用户也愿意投入更多的时间学习育儿知识,42.4%用户表示每天会花费半小时以上学习育儿知识,高于行业平均4.3%

亲宝宝圈层人群研究

亲宝宝高消费家庭相对较多,除亲子母婴外,用户最关注教育及医疗

- 从亲宝宝用户整体消费情况看,每月整体消费支出大于5000元的家庭超七成,超过20000元的家庭占比高于行业整体1.1%,亲宝宝用户中高消费人群相对更多

- 教育、医疗健康及日用快消品是亲宝宝用户除母婴亲子外关注最多的品类;对比行业整体情况,亲宝宝用户对教育的偏好指数更高

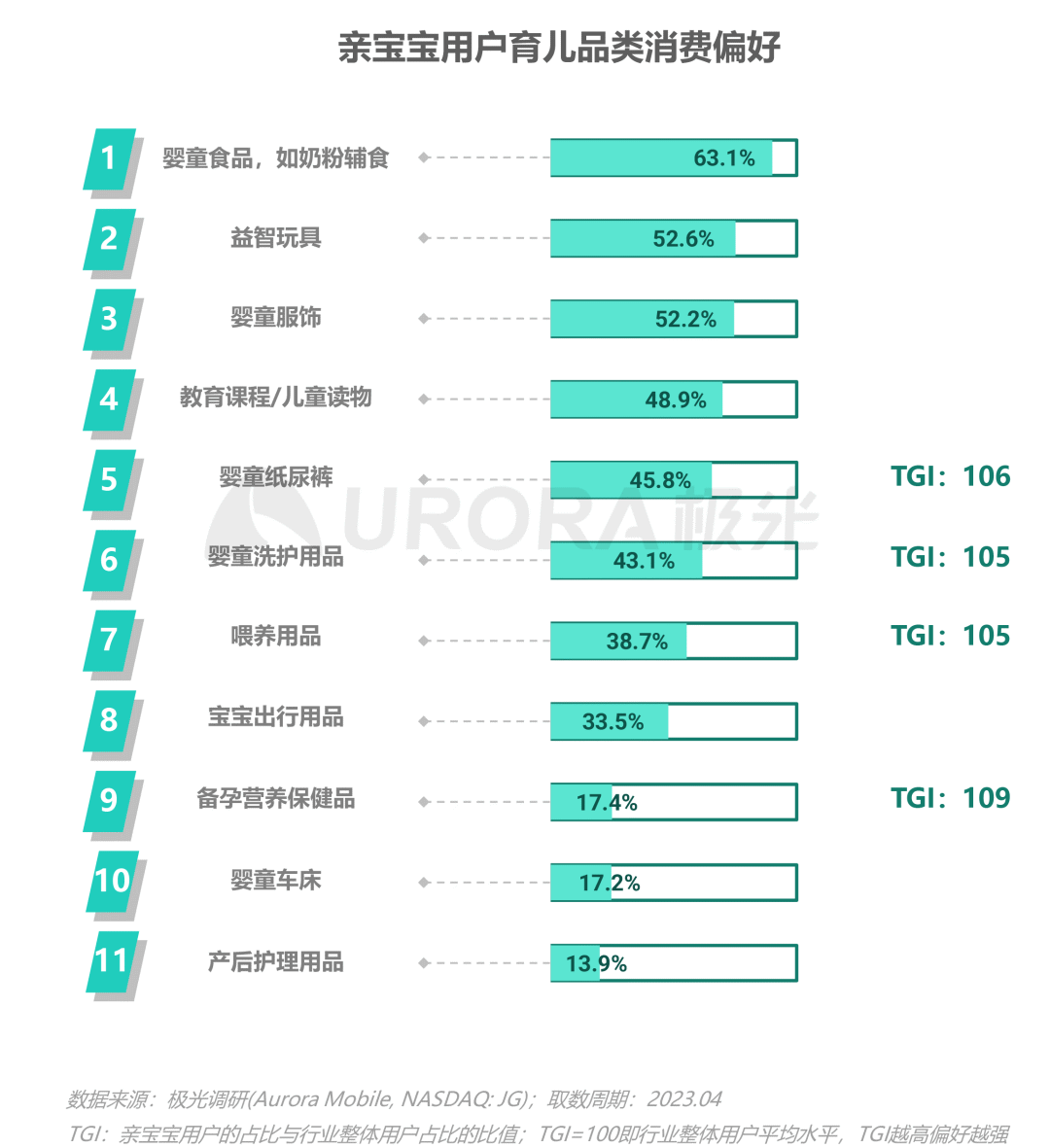

母婴消费品中,亲宝宝用户最关注婴童食品和益智玩具

- 在母婴细分品类的消费偏好上,亲宝宝用户更关注婴童食品、益智玩具和婴童服饰,关注度分别为63.1%、52.6%和52.2%

- 对比行业整体情况,亲宝宝用户对备孕营养保健品和婴童纸尿裤表现出明显的偏好度

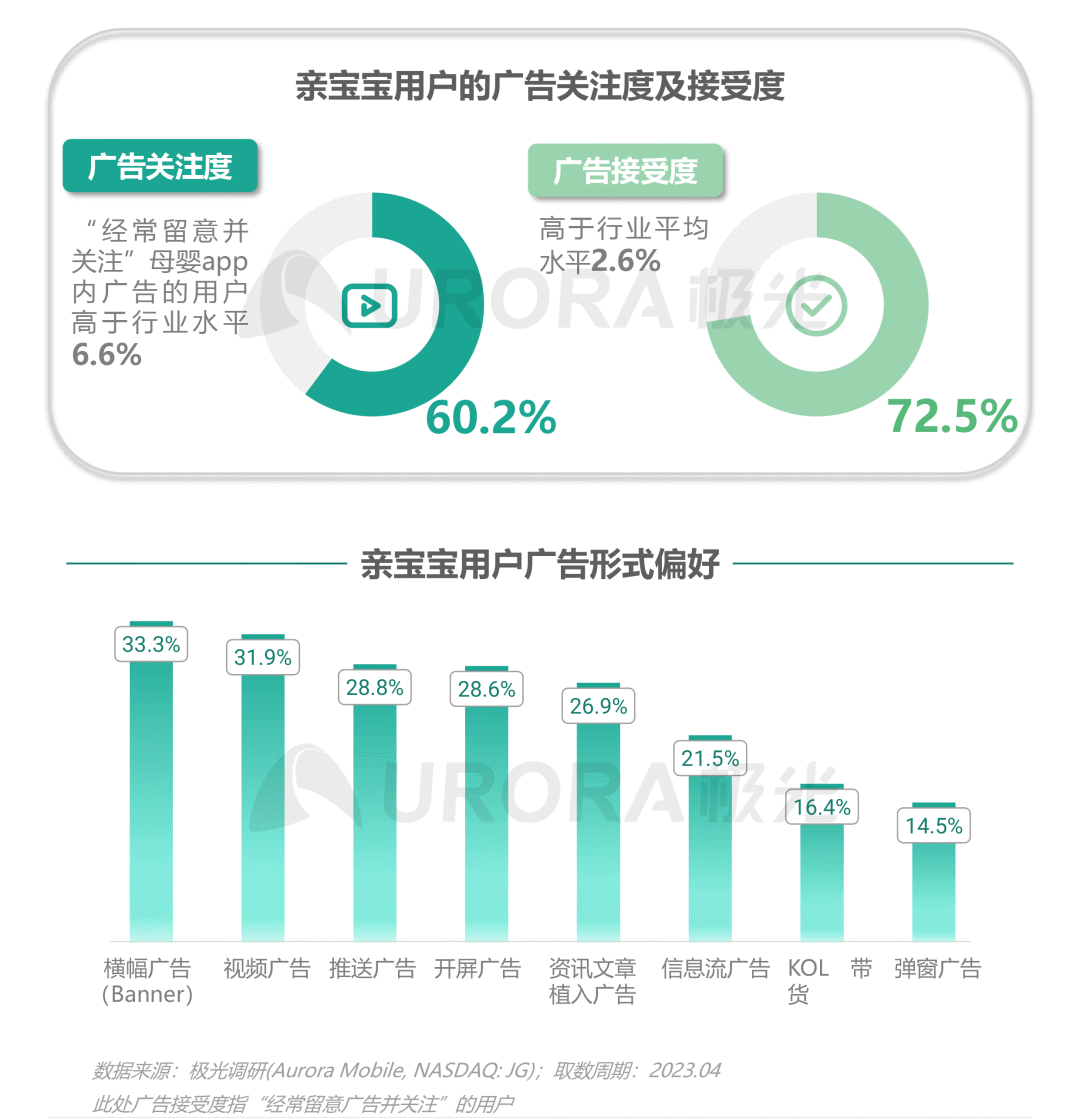

亲宝宝用户广告接受意愿高于行业水平,对广告信息态度更积极

- 对于母婴app内的广告,亲宝宝用户相较行业整体用户更关注以及更愿意接受这些广告,亲宝宝用户群体无疑拥有更积极的广告信息态度

- 在广告形式的偏好上,用户更倾向于接受横幅广告和视频广告,既能直观呈现和介绍产品,也不妨碍用户正常接收app内资讯内容

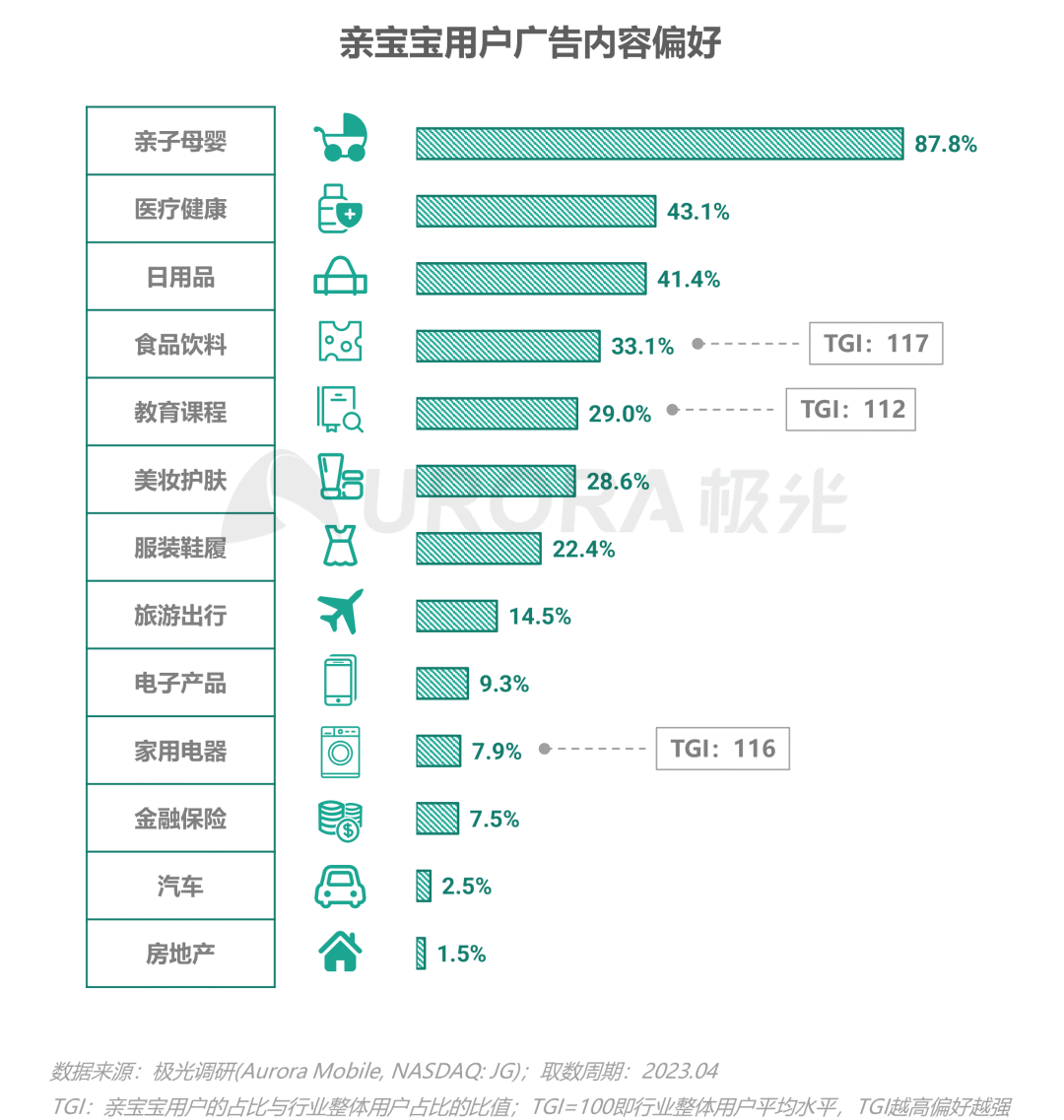

除亲子母婴,医疗健康和日用品是亲宝宝用户更愿意接收的广告内容

- 在广告内容偏好上,用户更愿意在母婴app上接收亲子母婴的相关广告,除此之外,也有四成以上的亲宝宝用户偏好接收医疗健康和日用品的广告信息

- 相较于行业整体用户,亲宝宝对于食品饮料、教育课程和家用电器广告信息的偏好表现更优

亲宝宝核心功能体系

锚定科学育儿,亲宝宝引领新父母摆脱盲目焦虑

- 标杆母婴平台亲宝宝持续深耕两大核心功能“成长记录云空间”和“智能育儿助手”,通过“空间”和“育儿”两大抓手为平台用户打造拥有强情感韧性、高专业水平的信赖环境

- 亲宝宝构筑的智能科学育儿体系,为用户提供专业、可靠、科学、必要的育儿知识要点及指导,为年轻家庭带来优质育儿服务

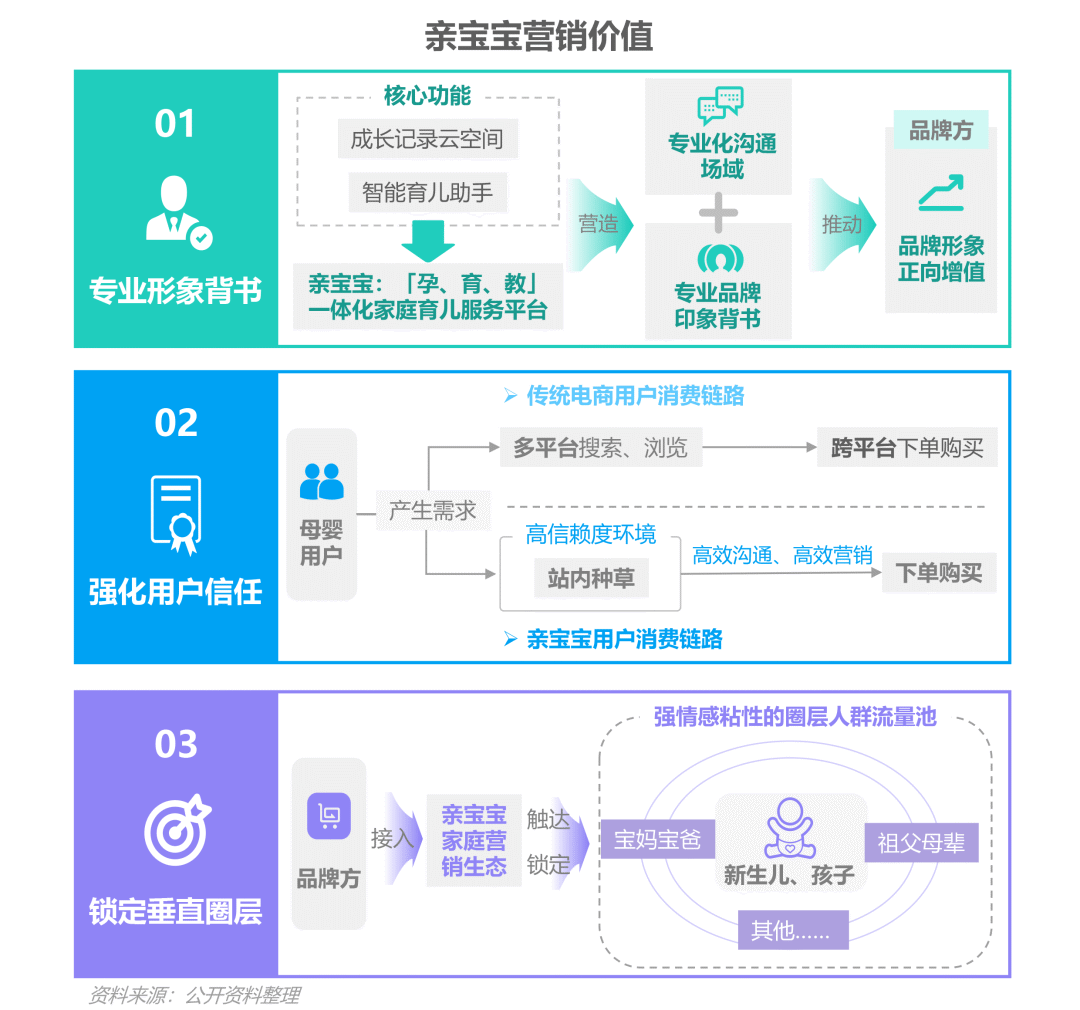

亲宝宝营销价值

专业-信赖环辐射垂直圈层人群,亲宝宝助力品牌实现高效精准营销

- 亲宝宝基于其两大核心功能与智能科学育儿体系,营造及持续强化高专业度的平台氛围,为品牌提供了与用户的高效专业沟通场域,赋予“专业”品牌印象的背书;通过专业-信赖环的加持作用,赋能品牌广告主,缩短用户消费决策链路,为品牌提供超乎期待的形象沟通价值升级

- 基于强情感黏性与高忠实度的垂直圈层用户池,亲宝宝助力品牌触达和锁定垂直圈层人群并开启对话进度,突破流量困境

热门相关:斗神战帝 惊世毒妃:轻狂大小姐 朕 梦回大明春 法医娇宠,扑倒傲娇王爷